分散的理論

安全邊際的概念與分散投資有密切的邏輯聯繫。就算一投資有安全邊際,其仍然可能表現差勁,安全邊際僅保證他獲利的機會比虧損還大,而非保證不可能虧損。但若此類安全邊際夠大的投資數量越多時,總體的獲利就會超過個別產生的損失。而這就是經營保險業最基本的道理。

分散的理論

安全邊際的概念與分散投資有密切的邏輯聯繫。就算一投資有安全邊際,其仍然可能表現差勁,安全邊際僅保證他獲利的機會比虧損還大,而非保證不可能虧損。但若此類安全邊際夠大的投資數量越多時,總體的獲利就會超過個別產生的損失。而這就是經營保險業最基本的道理。

本章幾乎全是重點,而且是可以流傳百千年的內容,至少50年後的今天去看其仍非常非常具啟發性。

https://www.youtube.com/watch?v=T6HHwOoq9M4&t=338s

葛拉漢提到他對許多不同的財務指標、估價指標作過去績效的回測,其中兩個會產生好結果,第一個是買低本益比的股票,第二個則是買低於清算價(NCAV)的公司,但在1968年若買入道瓊指數裡面的低本益比股票,那在1971年中的表現將會很差,但低於清算價投資的部分則仍表現得不錯。但其中的問題點在於,1971年的當下許多低於清算價的機會已經不復存在了。

葛拉漢做了哪些實驗回測呢? 他在1968年底到1971年中進一步對8種不同的指標進行回測,針對下列8點篩選3組不同的30家公司的組合進行回測,其分別是1. 低本益比(以最近一年盈餘計) 2.高股利報酬 3.長期的發股息記錄 4.大企業,以其流通股數計 5.強健的財務體質 6. 低價格股 7. 相對過去歷史新高股價比率最低的幾家 8. 以標準普爾的企業品質排名計。在這期間內,道瓊指數下跌5%,葛拉漢另外隨機抽取了一樣的對照組,而有趣的是,這隨機抽樣的對照組居然下跌了22%,其中的19家公司之後還被踢出標普股票指南的追蹤名單,代表期下跌的幅度更大。葛拉漢說,這很可能顯示體質較差的小型股在這波牛市相對高估了,因為在1970年的崩盤其不僅比道瓊30家公司跌得多,在之後復原期亦較慢。故對於聰明的投資者而言,其要堅守的原則便是,次等的公司之證券不要碰,除非其具備顯而易見的便宜情況。

葛拉漢在智慧型股票投資人的第15章簡述了他在葛拉漢紐曼合夥公司的投資方式,而這就是之後巴菲特合夥公司的投資方式,總結自1926年到1965年,再由巴菲特自1957到1970年,這樣的投資模式持續54年的擊敗大盤績效,直到巴菲特經營波克夏的前期仍在使用這套投資模式,後期雖然做了大幅度的轉變,但每當有套利機會出現(如1988年參與KKR併購RJR Nabisco),低於清算價(2002年買入韓股低於清算價投資組合)和特殊機會(如1984年買入WPPSS債券、2002年買入科技股一籃子垃圾債、2004年對AAA債券做的對沖操作),甚至是近年買入的三星電子都有葛拉漢的影子在,我只能說葛拉漢的Model厲害到如今,其許多當初使用的方式都適用,但多數人僅知道菸屁股投資這一項,事實上智慧型股票投資人第15章都寫出來了,以台灣為例子,這些投資方式都適用,舉個例子,台灣因為很特別的,也許是低利率的關係,企業對於發行可轉換債券很積極,可轉債的市場便非常大,也因此而產生一些機會,如對可轉債做動態避險,相信上網去查就知道台灣有少數人確實在做這項交易操作並長期獲利,而這就是葛拉漢紐曼公司使用的一項投資方式,差別在葛拉漢是在100年前開始使用,而這樣的機會持續存在100年到現在,市場是沒有效率的。葛拉漢紐曼公司多數操作集中在特殊機會、套利和動態避險操作,以及最後的低於清算價,之所以會有前面三項,就是因為低於清算價的公司遇到股價波動時也不免會跟著下跌,而葛拉漢是經歷過1929年大蕭條的人,他知道這樣的狀況最嚴重會到何等程度,故長期其投資都聚焦在需要密切追蹤和研究的前面三種方式,這前面三種方式有個好處在於其表現通常會和大盤脫鉤,年化報酬率也可以事先估算其可能範圍,當然其也可能遇到黑天鵝,如台灣曾經經歷過的華亞科和樂陞案,也許後者是可以經由更縝密的分析和研究避開,而前者華亞科則是所有套利客都會經歷到的黑天鵝。

葛拉漢紐曼的投資方式

首先葛拉漢探討了要獲得高於DJIA平均報酬的展望為何? 換句話說即是要勝過大盤的展望為何? 要知道這問題的答案,可以去看"基金"的表現,多數基金規模都足夠大到可以僅花管理資金的0.5%或以下的額度去支應研究部門的需求,這樣的費用率雖然無法小到可以忽略,但相對1951-60年動輒15%的股市報酬以及在1961-70年的6%年化報酬來說不算鉅額,若這些研究服務可以讓基金的績效超越平均則其會有價值產生。

但是,若將所有基金集合起來看,股票型基金在很長的一段時間內無法表現得比S&P500還要好。這項結果告訴我們,要長期打敗大盤這項成就,不僅不簡單,還非常的困難。

近期在看智慧型股票投資人原文版,與過去閱讀翻譯版得到完全不同的感受,幾乎每一章節都給我不同的啟發,也讓我更加讚嘆葛拉漢的智慧,其在晚年的訪談曾經說過,他認為智慧型股票投資人比證券分析還要有用,我非常同意,也認為這可能是巴菲特總是強力推薦智慧型股票投資人的原因。

其中的第13章舉了四家公司做比較,分別是Eltra Corp., Emeron Electric, Emery Air Freight和Emhart。如下表

https://www.wsj.com/articles/this-is-unbelievable-a-hedge-fund-star-dims-and-investors-flee-1530728254

最近看到華爾街日報一篇有關David Einhorn的報導有感而發,搭配前一陣子的Bill Ackman,這兩位被Guy Spier認為是天才的明星經理人,Ackman甚至讓Guy Spier當初打消買進農地美的想法,改成考慮放空,以過去兩位的績效去看,兩人在投資上確實有不同於常人的insight,然而近年兩人管理的基金(加上John Paulson)不約而同的都繳出很糟糕的績效,很早以前我感受到這些價值投資導向之明星經理人似乎有些共同特質,他們很喜歡promote他們投資的股票,不論是多是空,這也許與他們近期的糟糕績效有些關聯,但無論如何,真正原因是什麼我並不完全理解。

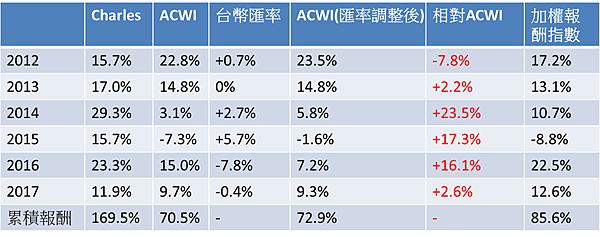

前一篇整體報酬率的base算錯了,主要因為我曾經在去年10月重新算過一次韓股淨值,誤將其變成去年5月的初始淨值,產生了部分混亂,整體更清楚的計算分散在不同帳戶的淨值是我今年務必要改善的點。

30. 部分遭炒作之股票來自作手利用social proof bias營造熱絡之假象(如五檔之巨量掛單),甚至配合媒體資源給出誤導資訊

31. 真正重要的是根因調查以及Post-mortem,而非動人的故事,也要小心企業家成功的故事,除非其中看到成功者之共同特質(非模糊之特質描述如很努力夠決斷,而是相對獨特之特質)&一致之好的且可解釋之long term track record(如Graham and Dodd's ville)

最近看了兩本書很有收穫,分別是行為的藝術和思考的藝術,主要在探討認知偏誤,作者創立的一個蘇黎世心智社團Guy Spier還擔任其中的董事,總之看完這兩本書讓我想到許多與投資相關的內容,在此整理出幾項讓我在閱讀當中想到的現象和原則,不一定都是精準的,但是我自閱讀和個人經驗整理出的原則和想法,少部分是書裡面的一些結論內容

1.頻繁看盤會花費意志力在幾近無意義之價格跳動上,除非必要,否則絕對不要看盤/盯盤